- · 《眼科》期刊栏目设置[01/26]

- · 《眼科》投稿方式[01/26]

- · 眼科版面费是多少[01/26]

兆科眼科上市首日遭破发,千亿级眼科赛道谁主

作者:网站采编关键词:

摘要:编者按:本文来自微信公众号“猎云网”(ID:ilieyun),作者:韩文静,36氪经授权发布。 眼科逐渐成为了资本追捧的“宠儿”。 4月29日,兆科眼科(06622.HK)赴港股上市,发行价16.8港

编者按:本文来自微信公众号“猎云网”(ID:ilieyun),作者:韩文静,36氪经授权发布。

眼科逐渐成为了资本追捧的“宠儿”。

4月29日,兆科眼科(06622.HK)赴港股上市,发行价16.8港元,上市首日便遭遇开盘破发,报15.52港元。

截至发稿前,兆科眼科的股价跌至每股14.6港元,跌幅达13.1%,总市值78.13亿港元。

来源:官网截图

来源:官网截图

伴随着老龄化加剧、人们生活方式的转变、青少年近视比例的不断攀升,近年来,眼科逐渐成为了资本追捧的“宠儿”。

眼科,或许会成为生物医药领域的下一个理想赛道。

2020年7月,眼科创新药公司欧康维视赴港上市,顶着“眼科一哥”的光环,IPO当天涨幅高达152%。

时间线拉到更长,“眼视光科技第一股”欧普康视自2017年登陆A股之后,在二级市场高歌猛进;上市十余年,被誉为“眼科茅台”爱尔眼科,也保持着连年增长的态势。

眼科赛道大热的背景下,眼科制药公司兆科眼科一度被市场看好,承载着复制欧普康视成功的期待。不过其上市首日遭破发,加上投资药物开发具有高度投机性,需要大量前期资本开支,商业化路径仍在探索……面对这些风险,上市后的兆科眼科前路如何?

兆科眼科成立于2017年,由李氏大药厂分拆上市,定位眼科制药公司,致力于疗法的研究、开发及商业化。

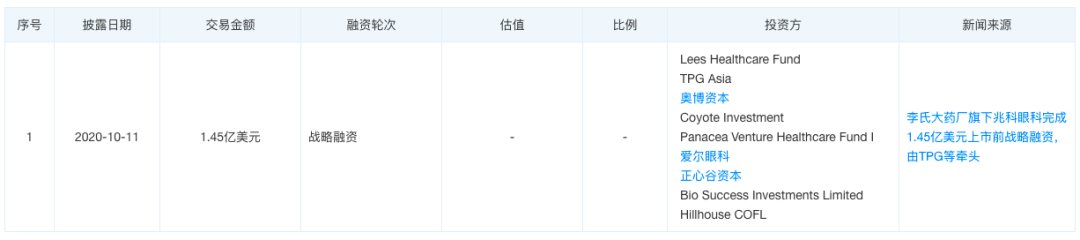

天眼查数据显示,在IPO之前,兆科眼科曾进行过一轮1.45亿美元的战略融资,投资方包括爱尔眼科、高瓴资本、TPG、正心谷资本等知名资方。

来源:官网截图

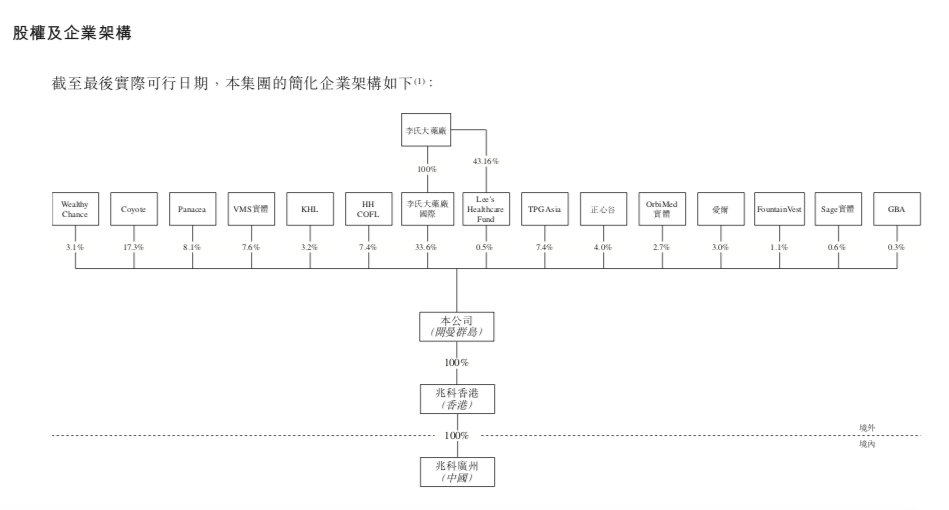

IPO前,Wealthy Chance持股为3.1%,Coyote持股为17.3%,Panacea持股为8.1%,VMS实体持股为7.6%,KHL持股为3.2%;

高瓴资本旗下HH COFL持股为7.4%,李氏大药厂直接持股为33.6%,TPG Asia持股为7.4%;

正心谷持股为4%,OrbiMed持股为2.7%,爱尔持股为3%。

全球发售完成后,李氏大药厂国际及Coyote将分别持有兆科眼科全部已发行股本的约25.8%及13.3%,上市后,李氏大药厂国际及Coyote将成为兆科眼科的主要股东。

来源:天眼查

从历史融资来看,兆科眼科的B轮投后估值已经达到了4.7亿美元,约36.46亿港元。

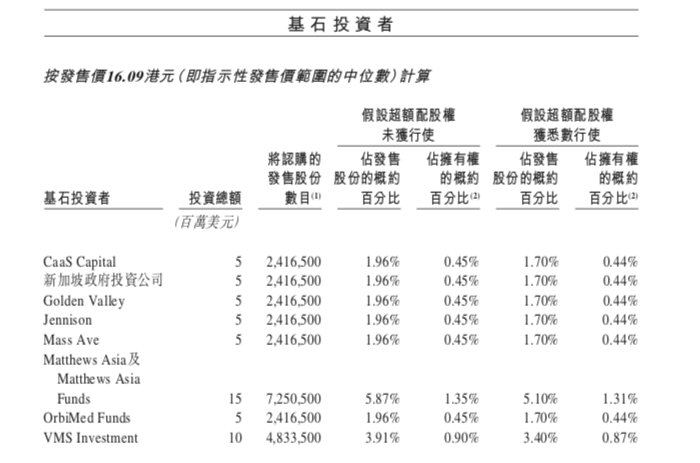

值得注意的是,兆科眼科的8家基石投资者按照中位数定价占比21.54%,奥博资本、新加坡政府投资公司等一批知名机构进场,虽然背靠明星基石,但占比不大,创下了B类药企IPO基石占比新低,这体现出基石投资者的谨慎。

来源:官网截图

2020年以来,何氏眼科、华夏眼科、普瑞眼科等民营眼科医院扎堆冲刺IPO,上游的眼科用药领域迎来上市潮,但目前三家均未登陆。

产品组合多样化,商业化前景不确定作为一家脱胎于老牌传统制药企业的创新研发型公司,公司的产品包括创新药和仿制药。通过自主开发或许可引进两种方式,兆科眼科已建立起包含25种候选药物的全面眼科药物管线,涵盖影响眼前节及眼后节的多数主要眼科适应症。

来源:官网截图

中国眼科药物市场较为分散,缺乏有意向及能力系统地解决该专业领域且专注于眼科的公司。对于大多数市场参与者而言,眼科药物资产仅占其业务的一小部分。而仅有少数几家公司拥有涵盖影响眼睛前部及后部主要眼科疾病的药物组合,这其中大部分为跨国企业。

在设计产品管线时,兆科眼科的策略重心放在中国五大眼科适应症上,包括干眼症、湿性老年黄斑部病变、糖尿病黄斑水肿、近视及青光眼。

显而易见,兆科眼科希望借助多样化的产品管线,建立竞争优势。

不过,兆科眼科的产品基本都处于早期的研发阶段和临床测试阶段,其中,有望在2021年底实现商业化的产品仅有一款——环孢素A眼凝胶,这是一款治疗干眼症的创新药。

当前,国内受干眼症影响人群接近3亿,市场空间巨大。伴随着环孢素A眼凝胶的商用化,有望为公司带来持续的现金流。

但这款药的竞争环境不容乐观,其对标的产品Restasis2在003年就已经在全球上市,国内兴齐眼药的同类产品“兹润”也于2020年上市,此外,市场上还有和铂医药、恒瑞医药、未名医药等跟随者。相比之下,兆科眼科的进度并不快。

文章来源:《眼科》 网址: http://www.ykzzs.cn/zonghexinwen/2021/0430/605.html